2020年中国农业展望大会,由农业农村部市场预警专家委员会支持,中国农业科学院农业信息研究所主办,农业衣村部信息中心、农村经济研究中心、农业贸易促进中心、中国农学会等协办。会上发布的《中国农业展望报告(2020-2029)》,总结回顾了18个(种)主要农产品2019年市场形势,对未来10年尤其是2020年、2025年和2029年等重要时间节点的生产、消费、贸易、价格走势进行了展望,对存在的不确定性进行了分析和讨论。

肉类篇章

受疫情、政策、市场等多重因素影响,2019年肉类生产分化明显,猪肉产量显著下降,牛羊肉和禽肉产量较快增长。据中国国家统计局公布数据, 2019年猪牛羊禽肉产量7649万吨,比上年下降10.2%。由于生猪生产恢复缓慢、猪肉产量预期下降,2020年肉类(猪牛羊禽肉,下同)总产量将减至7507万吨,比上年下降1.9%。展望中后期,猪肉产量恢复增长将会带动肉类总产量增长,预计2029年肉类产量将达到9925万吨,比基期(2017-2019年3年平均值,下同)增长20.5%,年均增长1.9%。未来10年,肉类消费需求结构不断优化,猪肉消费占比将下降,禽肉、牛羊肉消费占比将稳步增加。展望期间,猪肉、禽肉进口量均前期增加明显,后期将下降并趋于稳定;牛肉进口稳步趋增、羊肉进口较快增长。猪价预计2020年高位徘徊,2021年可能高位回落,展望中期产能恢复后,猪价将进人下降通道,禽肉价格展望前期稳中偏强运行,展望中后期呈波动上涨走势;牛羊肉价格整体趋涨走势。

猪肉

猪肉是菜篮子产品的重要构成,是中国居民最重要的动物性食物,约占居民肉类消费量2/3。2019年尤其是7月以后生猪供给偏紧局面特征明显,猪价涨幅加大,全年猪价创历史高位。猪价上半年呈现区域化差异走势特征,南跌北涨,下半年北方主产区和南方主销区再次趋于一致。9月国务院及各部委出台稳定生猪生产、促进转型升级的政策,解决“没钱养、没地养和不敢养”的难题,带动能繁母猪产能四季度止跌并持续恢复。2020年猪肉产量预计3934万吨,比上年下降7.5%,生猪出栏量50149万头,比上年下降7.8%, 猪肉消费量4206万吨,比上年减少5.6%,猪肉进口量280万吨,比上年增加32.7%,出口量8万吨左右,比上年下降22.7%。展望期内,随着生猪产能继续恢复并稳定发展,2025年猪肉产量将达到5728万吨,较基期增加13.7%。展望末期,2029 年猪肉产量预计5972万吨,较基期增加18.6%,猪肉消费量6077万吨,较基期增加17.5%,猪肉进口量123万吨,较基期减少18.0%。未来10年,猪肉产量年均增速1.9%,猪肉消费量和人均消费量年均增速分别为1.8%和1.5%,猪肉价格有望回落并保持在合理区间,猪肉进口将下降但仍保持较高水平。

1 2019年市场形势回顾

1.1 猪肉产量大幅下降

前三季度生猪产能持续深度下降,四季度产能企稳恢复。2019年,受非洲猪瘟疫情、“猪周期”以及部分地区不合理禁限养等因素叠加影响,生猪产能明显下滑,全年猪肉产量大幅下降,四季度以来,随着促进生猪生产恢复一系列政策措施实施,生猪生产形势开始持续好转。中国国家统计局数据显示,2019年生猪出栏5.44亿头,比上年下降21.6%;猪肉产量4255万吨,下降21.3% (图8-1 )。前三季度生猪出栏量同比降幅分别为5.7%、7.0% 和40.4%,四季度降幅收窄至32.1%,年末生猪存栏3.10亿头,同比下降27.5%。据农业农村部对全国400个定点县监测,10月能繁母猪存栏止降回升,环比增长0.6%,11月、12 月环比分别增长4.0%和2.2%;11月生猪存栏量回升,环比增长2.0%。

1.2 猪肉消费明显减少

猪肉价格持续攀升,对猪肉消费形成明显抑制。据中国国家统计局公布的猪肉产量数据和中国海关总署进出口数据测算,2019年全年猪肉表观消费量(产量加净进口量)为4463万吨,比上年下降19.1%,人均猪肉消费量为31.88千克,比上年下降19.4%。 消费结构上,受非洲猪瘟疫情防控影响,2019年猪肉产品加快由“调猪”向“调肉”转变,冷鲜肉、冷冻肉消费占比明显提升。

1.3 猪肉进口大幅增加、出口显著下降

国内供给短缺,促进猪肉进口大幅增加、出口显著下降。中国海关总署统计数据显示,2019年生猪产品进口量313万吨,比上年增45.2%,其中猪肉和猪杂碎进口量分别为199万吨和113万吨,增幅分别为67.2%和17.9%。年内看猪肉进口量呈现逐月上涨态势,12月为26.98万吨,比1月增114.9%,比上一年增178.0%。中国猪肉及杂碎主要进口来源国为西班牙、德国、美国、丹麦和荷兰,分别占进口总量的17.8%、16.5%、13.4%、10.1% 和9.3%。猪肉进口大幅增加的主要原因是,国内市场猪肉供给持续偏紧,猪肉价格大幅上涨,进口利润激增,再加上关税下调,进口肉类境外生产企业在华注册速度加快,各类企业从国际市场进口猪肉的积极性大幅提高。

1.4 猪肉价格持续上涨

猪肉供少于求,猪肉价格持续上涨,三季度开始猪价涨幅明显。据农业农村部监测,2019 年中国活猪和猪肉集贸市场均价分别为21.16元/千克和33.73元/千克,较上年分别涨63.3%和50.2%。从月度价格变化情况看,1-2月,养殖户和规模养殖场避险非洲猪瘟疫情的情况较强,积极抛售生猪,致使活猪价格下跌,带动猪肉价格偏弱运行;3月以后,随生猪存栏量持续减少,市场供给偏紧,活猪和猪肉价格持续攀升,并于11月达到峰值,创历史新高;后续随着生猪产能逐步恢复,以及临近年底,活猪出栏量大幅增加,带动活猪和猪肉价格高位小幅回落。

1.5 生猪养殖盈利水平处于历史高位

猪价持续高位,饲料成本平稳,生猪养殖盈利水平处于历史较好水平。国家发展和改革委员会公布的数据显示,2019年猪粮比平均为10.23:1,比上一年上升3.86个点。全年自繁自养养殖户出栏1头115千克的肥猪头均盈利950.69元,其中第四季度头均盈利2058.79元,达到历史最高水平。不同月份变化看,1月猪粮比为6.36:1, 2月回落为6.13:1,之后持续上涨。8月以来,猪粮比突破9.5:1,生猪养殖进入高盈利期,12月进一步升至17.19:1。

2 未来10年市场走势判断

2.1 总体判断

展望前期,猪肉产能快速恢复,预计2021年底恢复至常年水平,之后将呈平稳增长态势。与基期相比,未来10年猪肉产量增长18.6%,年均增速1.9%。预计2020年猪肉产量为3934万吨,比上年减少7.5%,生猪出栏达50149万头,比上年减少7.8%。2021年产量为5000万吨,较基期减少0.7%,生猪出栏63530万头,较基期减少1.8%。展望后期产量增速将明显放缓并趋稳,2029年生猪出栏73918万头,猪肉产量达5972万吨,分别较基期增长14.3%和18.6%。消费需求前期抑制,随后恢复并趋于稳定。整体判断,2020猪肉市场将延续持续供给偏紧的态势,生猪价格将维持高位运行。具体而言,预计2020年猪肉消费量4206万吨,比上一年减少5.6%,人均猪肉消费量29.9千克,比上一年减少5.9%。2021年猪肉消费量5177万吨,较基期增加0.1%,人均猪肉消费量36.7千克,较基期减少0.9%。预测中期2025年猪肉需求量为5853万吨,较基期增长13.1%。预测末期猪肉需求为6077万吨,较基期增长17.5%。

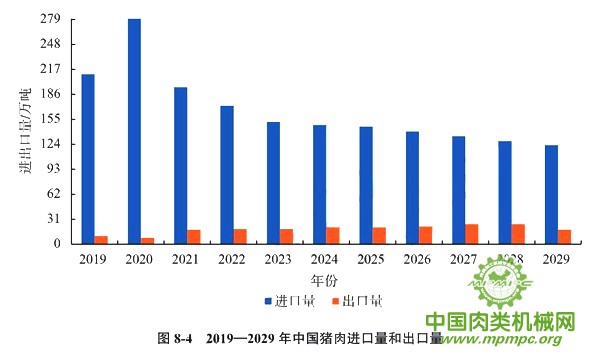

进出口方面,展望期内猪肉进口量前期明显增加,后期下降但仍保持相对高位。展望前期,猪肉进口将会连续两年增加,预计2020年和2021年中国猪肉进口量分别为280万吨和195万吨。随着国内生猪生产的恢复,猪肉价格回落,猪肉进口将会趋降,2025年下降到146万吨,展望后期仍将会保持在100万~120万吨。猪肉出口量(含活猪出口量折算为猪肉出口量)展望前期将会明显下降,2020年和2021年分别为8万吨和18万吨,产能恢复和疫情稳定将会带动后期出口稳中有增,2029年将会维持在18万吨左右。

猪肉价格展望期内将逐渐高位回落至合理市场加工水平。展望初期由于生猪产能仍处于恢复过程中,猪肉供给仍然偏紧,前期猪价仍将处于高位,预计2020年三季度猪肉价格将高位回落,2021年猪肉价格稳中有降,随着展望中期产能进一步恢复,生猪和猪肉加工将会恢复至常年正常水平,围绕成本线上下波动,同时由于规模化水平和组织化水平的提升,猪周期将会较前几个周期拉长,同时波动幅度有望下降。

2.2 生产展望

尽管2019年第四季度生猪产能呈现上涨态势,由于前期生猪产能过度下降,2020年猪肉产量较上一年仍将减少,按照目前的生猪产能恢复速度,2020年底生猪产能基本恢复到接近常年水平。农业农村部监测数据显示,部分养猪大省能繁母猪存栏恢复势头更好,截至2020年2月,辽宁连续8个月环比增长,河北、山西和黑龙江均连续6个月环比增长,河南连续5个月环比增长。

短期看,生猪产能将快速恢复。2020年猪肉产量预计为3934万吨,比上年下降7.5%,生猪出栏预计达50149万头,较基期减少7.8%。2021年产量为5000万吨,较基期减少0.7%,生猪出栏63530万头,较基期减少1.8%。生猪生产规模化水平将会快速提高。随着生猪养殖龙头企业在全国的布局,生猪养殖规模化程度进一步提高。据农业农村部统计,2020年1月全国年出栏500头以上规模猪场能繁母猪存栏环比增长2.2%,连续5个月增长,增幅一直高于全国平均水平。规模猪场的生物安全防护和抗风险能力较强,出栏的生猪占全国总出栏量的一半以上,是生产恢复和市场供给的“主力军”。截至2020年2月,规模猪场一直保持着率先恢复势头,对生猪生产的整体恢复十分有利。

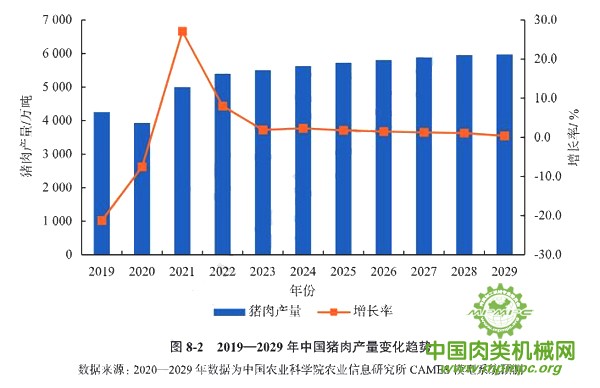

长期看,生猪产能的增长主要是由消费带动稳定增长。随着居民食物消费升级,对猪肉的消费需求会进一步增加,尤其是农村地区。未来10年猪肉产量年均增加1.9%(表8-1)。在非洲猪瘟疫情风险得到有效控制以及猪价回落的带动下,猪肉消费需求趋于平稳,后期猪肉产量增速明显放缓。2025年猪肉产量为5728万吨,出栏量71832万头,分别较基期增长13.7%和11.1%。2029年猪肉产量达5972万吨,出栏量73918万头,分别较基期增长18.6%和14.3% (图8-2)。

表8-1 中国猪肉产量年均增长率

| 项目 | 年份 | |||

| 2009-2018 | 2016-2019 | 2020-2029* | 2029* | |

| 年均产量/万吨 | 5401 | 5134 | 5481 | 5972 |

| 产量增长率/% | 1.02 | -7.78 | 1.91 | - |

2.3 消费展望

从短期来看,随着生猪产能恢复后猪肉价格回落到合理水平,猪肉消费将恢复到接近常年水平。预计2020年猪肉消费量4206万吨,比上一年下降5.6%,人均猪肉消费量29.9千克,比上一年下降5.9%。2021年猪肉消费量5177万吨,较基期增加0.1%,人均猪肉消费量36.7千克,较基期减少0.9%。从长期来看,在居民消费升级和人口增加影响下,猪肉消费将缓慢增加。未来10年猪肉消费量年均增长1.8%,人均消费量年均增幅1.3千克。2025年猪肉消费量和人均猪肉消费量将分别达到5853万吨和41.0千克,分别较基期增长13.1%和10.8%。展望后期猪肉消费需求将趋于稳定,预计2029年猪肉消费总量和人均猪肉消费量分别为6077万吨和42.3千克,较基期增长17.5%和14.4% (图8-3 )。

2020年第一、二季度,受新冠肺炎疫情的影响,户外消费急剧减少并转入户内消费,猪肉消费量抑制显著。此外,猪肉价格过高,使得居民户内猪肉消费也受到或多或少的抑制,尤其在农村地区,猪肉消费抑制更加明显。展望期,随着生产和消费信心恢复,尤其是随着猪肉价格的大幅回落,人均猪肉消费水平将呈现恢复性增长态势,展望中后期人均猪肉消费量将趋于平稳。

展望期猪肉消费形态将有三个发展特点:一是冷鲜猪肉的消费占比将显著提升。猪肉调运由“调猪”向“调肉”转变,将带动冷链物流产业的快速发展。同时新冠肺炎疫情影响下,消费者健康安全意识进一步增强,将逐步接受更加健康、卫生和安全的冷鲜肉产品,冷鲜肉的市场占有率将会加速提升。二是猪肉加工制品的消费市场将得到进一步培育。由于猪肉调运政策的转变,生猪养殖区域需配套相应的加工企业来延长产业链条、缓解猪肉调运压力。进口肉类境外生产企业在华注册速度加快即表明该发展趋势已露端倪。同时,受西方饮食方式的影响,西式的猪肉加工产品,如低温肠、培根等越发受到年轻群体的喜爱。三是猪肉消费分层逐步形成。随着消费者对猪肉品质及品牌认知度的提高,展望期内黑猪等地方特色生猪品种的消费市场预期有较快的增长,猪肉消费升级呈现明显趋势。

2.4 贸易展望

进口方面,2020年,受全年猪肉供给偏紧、新冠肺炎疫情影响年初补栏量以及国内外价差较大致使进口利润高等因素的综合影响,预计猪肉进口量继续明显增加,达到280万吨左右,比上一年增加32.7%。随着生猪产能的逐步恢复,中国猪肉自给率逐步回升,2021年开始,进口量将稳中有降。长期来看,猪肉进口量将在2021年降至195万吨左右,较基期增加30.0%。2025年猪肉进口量降至146万吨左右,较基期下降2.7%。展望后期将保持净进口状态,猪肉进口将基本保持在100万~120万吨左右(图8-4)。

注: 2019年猪肉产量来自中国国家统计局;出口量包括猪肉和活猪,活猪按照72%的出肉率折算

数据来源: 2020-2029年数据为中国农业科学院农业信息研究所CAMES模型系统预测

出口方面,猪肉出口量将先明显下降,再恢复性回升。短期内,生猪产能较低,加之非洲猪瘟疫情影响,中国猪肉出口量预计明显减少,2020年猪肉(包括活猪)出口将降至8万吨左右,比上一年减少22.7%。2021年起,猪肉出口将逐步恢复,2029年为18万吨,较基期增加27.5%。

2.5 价格展望

短期看,随着生猪产能恢复性提高、中国自给率提高,以及千余家肉类企业在华注册,猪肉市场供给量有望得到保障,猪肉价格进-步上涨的空间收窄。2020年上半年生猪市场价格有望高位小幅上涨,下半年随着生产恢复,猪价将会逐渐回归恰理水平,进入新一轮价格周期。2021年猪肉价格稳中有降,预计恢复至常年正常水平。长期看,在饲料成本、环保成本、生物安全防控成本等的支撑下,猪肉价格在恢复至合理水平后将呈现缓慢上涨的走势。

3 不确定性分析

3.1 新冠肺炎疫情

新冠肺炎疫情增加了生猪产能恢复的不确定性。2020年初新冠肺炎疫情以惊人的速度在全国扩散,全国31个省(自治区、直辖市)和新疆生产建设兵团启动重大突发公共卫生事件一级响应预案,为了阻止传染源扩散和疫情传播,全国多地相继采取了封城封路、延迟复工等防控措施,对处于恢复期的生猪产业带来重大影响。首先,生产方面,各地开始逐步启动复产复工,然而生猪屠宰企业和物流企业能何时、多大程度上复产复工都取决于各地的防疫政策,各地存在较大差异和不确定性。其次,消费方面,新冠肺炎疫情加剧了中国居民猪肉消费抑制程度,疫情结束后猪肉消费需求能否恢复到疫情前水平,猪肉消费需求是否会发生较大转变,存在很大不确定性。新冠肺炎疫情期间中国餐饮几乎处于停滞状态,餐饮协会调研数据显示1-2月餐饮行业的综合损失率在95%左右。尽管3月下旬以来中国境内新冠肺炎疫情得到有效控制,国际社会的新冠肺炎疫情却进人暴发期。中国疫情防控力度始终不能防松,消费者户外消费需求依然没有任何起色。餐饮业的恢复时间和恢复程度均存在较大不确定性。最后,全球新冠肺炎疫情的暴发,直接影响猪肉及相关产品出口国内生猪的屠宰和物流,该情况是否会影响出口国猪肉出口数量以及日豆粕到岸均价为2960元/吨,比3月初增加约3.5%,若全球新冠肺炎疫情控制不力,则豆粕供给、运输、通关时长都将受到影响,进而影响饲料成本和生猪养殖成本,并最终影响国内外猪肉市场价格。

3.2 非洲猪瘟疫情

非洲猪瘟缺乏相关疫苗,尽管不少大型养殖企业已经成功并且持续复养,生物安全水平提升、疫情风险相对较小,但占中国出栏量近50%的小规模户,由于文化素质、资金、硬件条件等问题,生物安全水平短期内难以快速提升,疫情仍然会影响高风险地区补栏复养效果,影响生猪产能恢复的速度,会导致后期生猪产能增长不及预期。首先是仔猪种猪流通会带来一定疫情风险。仔猪和母猪调运过程中存在疫情风险,中小规模户产能恢复时间、速度和规模将受影响。其次是生产成本显著提高。养殖主体要提升生物安全设施、管理和防疫技术水平,推高了生产成本,同时仔猪和母猪价格大幅上涨也将会影响养殖户补栏能力。最后是母猪繁殖性能。养殖户担心种猪和仔猪调运的疫情风险,大量留存三元母猪或导致每头能繁母猪提供的有效仔猪数和育肥猪数下降,会影响产能恢复的规模。

【未完待续】