《续》

牛羊肉

牛羊业是优化居民肉类消费结构、促进农牧民增收、保障边疆稳定的重要产业。在产业扶贫、粮改饲等相关利好政策带动下,牛羊肉生产保持稳定发展,消费明显增加,贸易呈净进口格局,价格高位上涨。2019年,牛羊肉产量分别达667万吨、488万吨,比上年分别增长3.6%、2.6%;消费量分别为833万吨、527万吨,比上年分别增长11.4%、4.0%;价格分别上涨至73.23元/千克、72.22元/千克,比上年分别上涨12.4%、15.7%。展望期内,预计2020年,受新冠肺炎疫情阶段性影响,产量、消费、贸易增速放缓,牛羊肉产量分别为678万吨和494万吨,与上年相比分别增加1.6%和1.2%;消费量分别为845万吨和534万吨;进口量分别为167万吨和39.5万吨。未来,牛羊产业总体保持稳定发展,专业化、规模化程度提升,逐步趋向绿色、生态、高效、循环。预计2025年,牛羊肉产量分别为731万吨和539万吨;消费量分别为923万吨和586万吨;进口量分别为192万吨和47万吨。到2029年,牛羊肉产量将分别达789万吨和579万吨左右,与基期相比分别增长21.6%和21.1%;消费量分别为994万吨和630万吨,与基期相比分别增加30.4%和23.5%;进口量分别为205万吨和51万吨。未来10年,牛羊肉产量年均增长率分别为2.0%、1.9%;消费量年均增长率分别为2.7%、2.1%;进口量年均增长率分别为6.1%、4.8%,出口量年均增长率分别为1.2%、1.1%。

1 2019年市场形势回顾

1.1 生产稳定发展,产量保持增长

据中国国家统计局数据,2019年,全国牛肉产量667万吨,与上年相比增加3.6%,肉牛出栏量4534万头,与上年相比增加3.1%;羊肉产量488万吨,与上年相比增加2.7%,羊出栏量31699万只,与上年相比增加2.2%。在产业扶贫、粮改饲等相关利好政策带动下,促进了母畜养殖发展、优质饲草供给、草畜有效结合,牛羊肉生产保持稳定发展。部分区域持续实施的“稳(减)羊增牛”“小畜换大畜”等措施,以及草原生态保护补助奖励政策实施下,牧区禁牧监管逐步加强,尤其对牧区肉羊发展影响明显,使得牛肉产量增幅继续高于羊肉。牛羊良种引进规模逐步扩大,产业扶贫、“小畜换大畜”等均注重优良品种推广;牛羊出栏率提升,2019年牛羊出栏率分别为50.86%和106.68%,与上年相比分别增加2.2和4.1个百分点;单产水平提高,中国肉牛、肉羊出栏胴体重与上年相比均增加0.5%。产业扶贫区、粮改饲实施区,逐步成为牛羊养殖发展潜力区,通过牛羊产业扶贫的县占比达60.0%以上。

1.2 消费明显增加,渠道多元化

2019年,中国牛肉总消费量①833万吨,与上年相比增长11 .4%;人均牛肉消费量②5.95千克,与上年相比增长11.0%;羊肉总消费量527万吨,与上年相比增长3.9%;人均羊肉消费量3.77千克,与上年相比增长3.7%。牛羊肉消费量的持续增长主要受人口增加、城镇化进程加快、替代猪肉消费需求增长的带动。2019年,全国新增人口467万人,城镇化率增加1.0个百分点;全国猪肉产量与上年相比减少21.3%,供给量明显下降,猪价大幅上涨,使得牛羊肉市场需求明显增加。牛羊肉消费渠道多元化,农贸市场、商超、电商平台等逐步拓展;消费产品类型多样化,伴随冷链物流运输的完善,产品类型逐步向热鲜肉、冷鲜肉及相关加工制品发展;消费者对牛羊肉品质要求逐步提升,牛羊肉消费淡旺季特征、区域特征有所减弱。

①消费量是指表观消费量,计算公式为(生产量+进口量-出口量),下同。

②人均消费量是指人均表观消费量, 计算公式为(生产量+进口量-出口量)/总人口,下同。

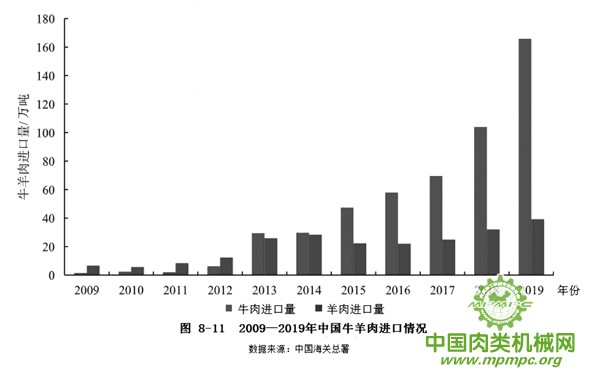

1.3 进口量增加,贸易逆差扩大

2019年,中国牛肉进口量165.97万吨(图8-11),与上年相比增加59.6%,进口均价4.96美元/千克,进口主要来自巴西、阿根廷、澳大利亚、乌拉圭、新西兰等,占比分别为24. 1%、22.6%、18.5%、17.2%、12.9%;出口牛肉218.04吨,与上年相比减少50.0%,出口均价7.54美元/千克,主要出口到朝鲜、中国香港;净进口量为165.98万吨,与上年相比增加59.7%。中国羊肉进口量39.24万吨(图8-11),与上年相比增加21.9%,进口价格4.66美元/千克,进口来源国主要为新西兰、澳大利亚,占比分别为53.4%、44.2%;出口量0.20万吨,与上年相比减少39.4%,出口价格10.99美元/千克,主要出口到中国香港、中国澳门;净进口量为38.78万吨,与上年相比增加22.5%。 受国内牛羊肉供应偏紧,国外价格优势显著,“一带一路”建设下贸易市场逐步拓展,牛羊肉进口量继续增加,贸易伙伴国扩大。与2018年相比,牛肉进口新增哈萨克斯坦、纳米比亚、巴拿马、玻利维亚、匈牙利、乌克兰、丹麦等贸易国,羊肉进口新增荷兰、塞尔维亚贸易国;日本获得牛肉进口准人资格;国家提出未来放宽对蒙古国活牛、羊等的进口。

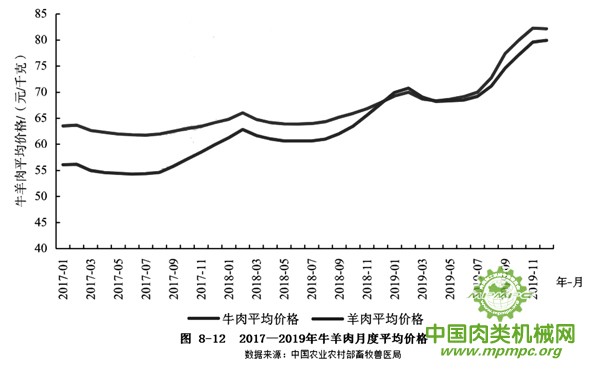

1.4 价格处于高位,涨幅明显扩大

牛羊肉价格仍居于高位。据中国农业农村部数据,2019年,全国牛肉平均价格73.23元/千克,与上年相比涨12.4%,2018年与上年相比涨3.9%,由1月的69.29元/千克波动上涨到12月的82.17元/千克,11月为最高水平,达82.82元/千克(图8-12)。活牛价格30.01元/千克,与上年相比涨11 .6%,由1月的28.50元/千克波动上涨到12月的34.38元/千克。羊肉平均价格为72.22元/千克,与上年相比涨15.7%,2018 年羊肉价格与上年相比涨11.6%,由1月的69.94元/千克波动上涨到12月的79.94元/千克(图8-12)。活羊价格为32.73元/千克,与上年相比涨17.0%,由1月的31.58元/千克波动上涨到12月的37.08元/千克。牛羊肉产量和消费均保持增长,产量增幅低于消费,牛羊肉供应依然持续偏紧,价格高位上涨。

2 未来10年市场走势判断

2.1 总体判断

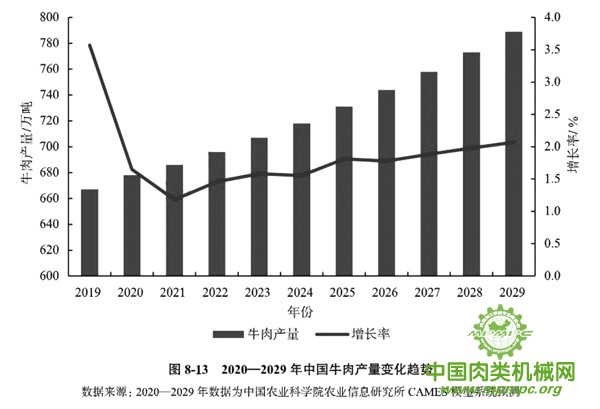

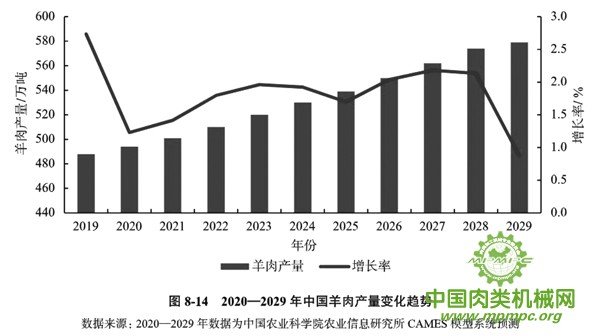

牛羊产业将逐步向绿色、生态、高效、循环发展。2020年,受新冠肺炎疫情影响,一季度出栏、补栏受限,全年生产小幅增加,牛肉和羊肉产量分别为678万吨和494万吨,与上年相比分别增加1.6%和1.2%。长期来看,牛羊产业将注重高质量发展,生产效率逐步提升。2025年,牛羊肉产量分别为731万吨和539万吨,到2029年,牛肉和羊肉产量将分别达789万吨和579万吨左右,与基期相比分别增长21.6%和21.1%,未来10年,牛羊肉产量年均增长率分别为2.0%、1.9%。

消费转型升级,渠道多元化。2020年,新冠肺炎疫情明显减少了一季度牛羊餐饮消费,考虑疫情结束后,消费阶段性释放,对猪肉替代消费需求增加,全年消费量小幅增加,牛羊肉消费量分别为845万吨和534万吨,与上年相比分别增加1.4%和1.2%。未来,随着居民对低脂肪、高蛋白、绿色健康畜产品需求偏好的增加,城镇化进程加快,消费渠道多样化拓展,消费需求保持增长。2025年,牛羊肉消费量分别为923万吨和586万吨,到2029年,牛羊肉消费量分别为994万吨和630万吨,与基期相比分别增加30.4%和23.5%;未来10年,牛羊肉消费量年均增长率分别为2.7%、2.1%。

进口继续增加,贸易伙伴国扩大。随着新冠肺炎疫情全球化格局下国际贸易受限,牛羊肉进口量增幅放缓,2020年,中国牛羊肉进口量分别为167万吨、39.5万吨,分别比上年增加0.6%、1.3%,出口量均较少。长期来看,“一带一路”国家的贸易市场逐步拓宽,国外价格优势依然持续,牛羊肉进口量保持增长。2025年,牛肉和羊肉进口量分别为192万吨和47万吨;2029年,进口量分别为205万吨和51万吨;未来10年,牛羊肉进口量年均增长率分别为6.1%、4.8%。

价格居于高位水平,保持上涨态势。2020年,牛羊肉价格持续上涨,但受新冠肺炎疫情对生产、消费抑制的阶段性影响,价格涨幅相对较小,牛肉平均价格预计为78~86元/千克,羊肉平均价格为77~85元/千克,均与上年相比上涨7.0%以上,活牛价格为36~39元/千克,活羊价格为38~43元/千克。未来,受养殖成本增加、牛羊产量增长低于消费增加的影响,牛羊供应偏紧,价格保持高位,到2025年,牛羊平均价格预计将居于90元/千克以上,到2029年,牛羊平均价格预计将突破95元/千克。

2.2 生产展望

预计2020年,牛肉和羊肉产量分别为678万吨和494万吨,与上年相比分别增加1.6%和1.2%(图8-13、图8-14)。产业扶贫、粮改饲等将持续助推牛羊生产发展,新冠肺炎疫情对一季度生产产生阶段性抑制影响,综合分析,全年牛羊产量小幅增加。2020年中央一号文件提出以北方农牧交错带为重点扩大粮改饲规模,推广种养结合模式,推动养殖圈舍,依法合规抵押融资,将促进牛羊发展;多数牛羊主产区、产业扶贫区受新冠肺炎疫情影响较小,生产保持稳定;新冠肺炎疫情下,对一季度牛羊生产的饲料原料及兽药等生产物资稳定供给、牛羊正常出栏及生产周转等均有一定影响,养殖户反映难以及时补栏,但牛羊生产周期相对较长,可结合市场变更上市,有一定的调整余地。

展望期内,2025年,牛羊肉产量分别为731万吨和539万吨,到2029年,牛羊肉产量将分别达789万吨和579万吨左右,与基期相比分别增长21.6%和21.1%,未来10年,牛羊肉产量年均增长率分别为2.0%、1.9%(图8-13、图8-14)。品种改良、生产水平提升、生态循环养殖发展,带动牛羊肉生产保持稳定发展。伴随产业扶贫带动的优质母畜养殖的发展,牛羊良种化程度提升;随着牛羊生产技术的重视及逐步示范推广,母畜繁殖、牛羊育肥生产水平逐步提高;未来国家重视草食畜牧业发展,粮改饲试点的持续实施将明显增加青贮玉米等饲草种植规模,增加优质饲草的有效供给,整县推进畜禽粪污资源化利用的实施,将带动牛羊种养结合、生态循环发展,促进牛羊节本增效养殖。

2.3 消费展望

2020年中央一号文件中提出“引导优化肉类消费结构”,随着人口的增加、对猪肉和活禽替代消费需求持续增加,使得牛羊消费需求保持增长。预计2020年,牛羊肉消费量分别为845万吨和534万吨,与上年相比分别增加1.4%和1.2%。受新冠肺炎疫情影响,居民外出减少、商铺关门,牛羊肉产品市场需求势必下降,2020年一季度消费需求明显减少。疫情控制后牛羊消费将快速释放,非洲猪瘟疫情下生猪产能还未全面恢复,部分活禽市场关闭,替代消费需求一定程度增加,预计后三季度对牛羊肉需求会受到替代因素影响而有所增加,全年消费量小幅增长。

居民收人水平提升、消费结构升级、城镇化进程推进将带动牛羊肉消费需求增长。2025年,牛羊肉消费量分别为923万吨和586万吨;到2029年,牛羊肉消费量分别为994万吨和630万吨,与基期相比分别增加30.4%和23.5%;未来10年,牛羊肉消费量年均增长率分别为2.7%、2.1%。展望期内,牛羊肉消费量均保持增长。同时,未来受冷链物流产业的快速发展,消费者对健康、卫生和安全的冷鲜肉产品逐步接受,冷鲜肉的市场销售量会有一定增加,深加工肉制品的消费将会拓展。

2.4 贸易展望

未来牛羊肉贸易依然保持净进口状态。短期看,预计2020年中国牛羊肉进口量206.5万吨,其中牛肉167万吨,羊肉39.5万吨,出口量分别为0.021万吨、0.21万吨。据中国海关总署统计,2020年1-2月,中国牛肉进口继续增加,出口持续减少,进口牛肉29.71万吨,同比增加41%,出口牛肉2吨,同比减少91% ;羊肉进口、出口均减少,进口羊肉6.32万吨,同比减少6%,出口羊肉0.02万吨,同比减少27%。未来贸易发展面临新冠肺炎疫情全球化的影响,在巴西、阿根廷等南美国家疫情持续影响下,各国陆续出台管制及应对措施,由此会阶段性影响对国外的出口供应。从历年月度变动趋势来看,1-6月牛羊肉进口量处于低位,7-12月为进口高峰期。牛肉方面,近期进口小幅增加,后续受全球疫情影响,进口增幅放缓;羊肉方面,近期进口有所下降,在后半年的进口高峰期会有明显的释放,总体牛羊全年进口量小幅增加。

长期看,2025年,牛羊肉进口量239万吨,其中牛肉192万吨,羊肉47万吨,牛羊肉出口量分别为0.057万吨、0.36万吨;2029年,牛羊肉进口量256万吨,牛肉205万吨,羊肉51万吨,出口量分别为0.06万吨、0.39 万吨;未来10年,牛羊肉进口量年均增长率分别为6.1%、4.8%。未来“一带一路”将持续推进,中国对外贸易合作和口岸建设取得积极进展,2017年,中国已建设61个进口肉类指定口岸,到2019年6月底,中国已与160个国家和国际组织合作签署了190份合作文件;国内外牛羊肉价差的持续将助推进口增加,受国内生产成本高于国外的影响,由此形成的价差仍将延续;2020年1月中美第一阶段贸易协议的正式签署,将促进中国对美牛肉及相关产品进口规模的扩大;中国已开始制定俄罗斯肉类供应商企业清单。

2.5 价格展望

从近期来看,2020年牛肉平均价格预计为78~86元/千克,羊肉平均价格为77~85元/千克,均与上年相比上涨7.0%以上,活牛价格为36~39元/千克,活羊价格为38~43元/千克。上半年,新冠肺炎疫情对牛羊肉生产和消费均有一定抑制作用,价格高位回落,但伴随活禽交易市场关闭,生猪产能未能全面恢复,牛羊肉替代需求保持增长,预计全年价格高位小幅上涨,活牛、活羊价格也同步小幅上涨。到2025年,牛羊平均价格预计将居于90元/千克以上,到2029年,牛羊平均价格预计将突破95元/千克。展望中后期,居民肉类消费结构将进一步升级,虽粮改饲、产业扶贫带动了牛羊母畜养殖发展,但是母牛养殖周期长、见效慢,牧区稳牛减羊的实施,禁牧监管的加强,母牛、母羊生产发展增速依然趋缓,占牛羊养殖较大比例的犊牛和羔羊成本、饲草料成本仍居于高位,牛羊产量增长均低于消费增加,供应依然偏紧,支撑牛羊肉价格继续保持高位运行。

3 不确定性分析

3.1 新冠肺炎疫情

目前,国外新冠肺炎疫情还未全面控制,巴西、阿根廷等南美国家在疫情持续影响下,各国陆续出台管制及应对措施,由此会阶段性影响对国外的出口供应,目前,巴西已有5家牛肉加工企业停工,由此对全年产量及出口均有影响。当前,国外新冠肺炎疫情的控制程度,生产及贸易全面恢复正常的时间,仍有很多不确定性,由此也将决定国外主要贸易国恢复生产情况,并对未来出口量具有明显的影响。

3.2 牛羊疫情疫病防控

受牛羊养殖散户偏多,引种、运输环节存在潜在风险,牛羊养殖的疫情疫病防控任务重大并关乎牛羊产业的持续稳定。2018年,中国肉牛、肉羊规模化水平分别为26.0%、38.0%;口蹄疫、布病、牛结核病和犊牛下痢仍是肉牛养殖面临的主要疾病;“牧区繁育、农区育肥”“北牛南运”跨区域活牛运输等,都易发活牛羊运输应激综合征,并存在疫病传播等风险。国际市场潜在的疫病风险仍不容忽视,2019年,新疆边境哈萨克斯坦流行牛结节性皮肤病,12月18日,印度发现3起牛结节性皮肤病疫情,中国首次暴发结节性皮肤病两起,预计2020年夏天仍有暴发风险。

3.3 消费市场格局

当前,中国居民对肉类消费处于升级发展阶段,牛羊肉不同产品、不同渠道的消费情况及变动趋势,户内、户外牛羊肉消费结构情况,牛羊关联品种生猪生产恢复程度,生猪等替代产品价格,国内冷链技术、生鲜冷链物流行业发展程度仍面临诸多不确定因素,上述方面将对未来牛羊产业发展方向具有明显影响。

《完》